Petróleo e Brasil: impactos em câmbio, inflação, margens e custo de capital

Entenda como o Brent afeta combustíveis, logística, petroquímica, balança comercial e o custo de crédito.

Petróleo: por que mexe com o Brasil (câmbio, inflação, caixa das empresas e o mapa do crédito)

Resumo executivo

O petróleo é um dos motores invisíveis da economia brasileira. Mesmo com produção relevante e exportações de óleo bruto, o país importa derivados e convive com efeitos em cascata quando o Brent oscila: câmbio (termos de troca e fluxo financeiro), inflação (combustíveis e frete), balança comercial (óleo x derivados e químicos) e custo de capital (risco-país e prêmio de prazo). Nas empresas, o petróleo atravessa centros de custo — diesel, frete, GLP, QAV, nafta — e muda margem, capital de giro e covenants. Este guia explica, sem economês, por que o preço do petróleo mexe com o Brasil, como isso chega ao DRE de setores-chave (logística, agro, indústria transformadora, aviação, petroquímica), e traz um playbook de 90–180 dias para tesourarias: calibrar hedge cambial e de combustível, modular CAPEX e comparar linhas de crédito para atravessar ciclos de preço sem travar a estratégia. Inclui CTAs para simular CET, risco cambial e instrumentos de mercado de capitais.

Como o petróleo chega ao seu caixa (mesmo se você não usa óleo)

Três canais principais transmitem choques do petróleo à economia brasileira e às empresas:

- Canal de preços domésticos: combustíveis (diesel, gasolina, QAV, GLP), asfalto e químicos derivados. Subida do Brent pressiona custos logísticos e de produção. Em cadeias de baixo poder de repasse, a margem é comprimida.

- Canal externo (termos de troca e balança): quando o petróleo sobe, exportadores de óleo bruto tendem a melhorar a balança comercial; porém, importação de derivados e de feedstocks pode comer parte do ganho, além do efeito câmbio sobre outros preços.

- Canal financeiro: petróleo forte costuma elevar percepção de riscos globais (ou alterar fluxo setorial), mexendo em prêmios de risco, curva de juros e câmbio. Esse pano de fundo entra no spread de crédito e no custo das emissões.

Na prática, empresários sentem o impacto primeiro no diesel e frete (toda cadeia logística), no QAV (aviação), na nafta (petroquímica) e no GLP (indústrias e alimentos). Mesmo negócios “puros BRL” são afetados via inflação e juros.

Setores mais sensíveis no Brasil (e como o petróleo os afeta)

Transportes & logística

O diesel pesa em rodovias e no last mile. Empresas com contratos take-or-pay e cláusulas de fuel surcharge bem desenhadas sofrem menos; quem opera spot em mercado competitivo tende a ficar com o custo. Monitorar e negociar gatilhos de reajuste é vital.

Agro e alimentos

Frete e insumos petroquímicos (embalagens, fertilizantes nitrogenados) reagem ao petróleo e ao câmbio. No agro exportador, há algum hedge natural (receita em USD) que ajuda a amortecer.

Indústria transformadora

Plásticos, tintas, borrachas e resinas derivam de nafta, GLP ou gás. O repasse de custos é cíclico e depende de competição e demanda. Planejamento de estoques e contratos de fornecimento com fórmulas claras reduzem volatilidade.

Aviação

QAV (querosene de aviação) é o maior custo variável. A combinação Brent + câmbio define o ritmo; sem hedge, choques derrubam margem e geram necessidade súbita de caixa.

Óleo & gás e petroquímica

Produtores se beneficiam de petróleo alto; midstream com receita por tarifa tende a ser menos volátil; petroquímica depende do spread nafta e do ciclo global. No crédito, estruturas project finance com offtake e reservas (DSRA) reduzem spread.

Petróleo, câmbio e inflação: por que se movem juntos (mas nem sempre)

O câmbio brasileiro é sensível a termos de troca, fluxo financeiro e risco global. Alta do petróleo pode ter dupla leitura: melhora a balança em óleo bruto, mas pressiona derivados e custos internos, alimentando inflação. Se a inflação esperada sobe, juros longos abrem, encarecendo o crédito e derrubando valuation de projetos de prazo longo. Em alguns ciclos, o petróleo sobe com dólar forte global; em outros, cai com desaquecimento global — em ambos, a tesouraria precisa de cenários, não de adivinhação.

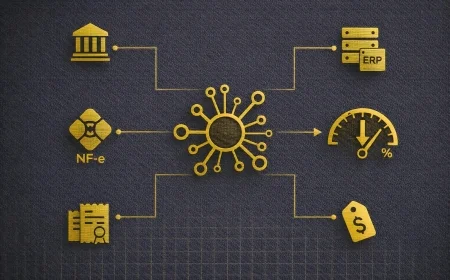

O que isso muda no seu financiamento (CET, prazos e indexadores)

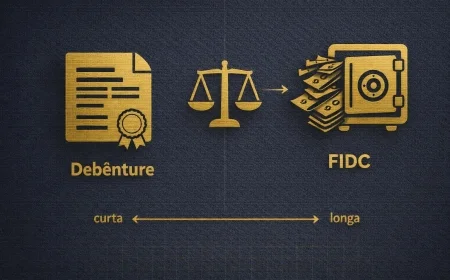

- Capital de giro: choques de diesel/QAV/nafta estouram orçamentos e puxam caixa. Linhas de giro pós-fixadas em CDI podem “estourar” o CET se a empresa correr atrás do preço.

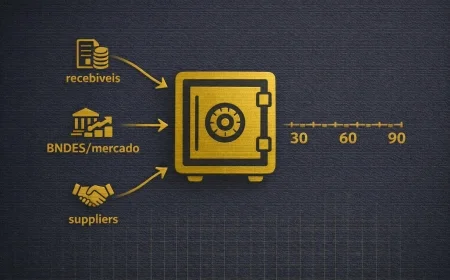

- CAPEX: projetos dolarizados (equipamentos, EPC) pedem hedge de câmbio por marcos e dívida casada ao cronograma de ramp-up; IPCA+ amortizante ou TLP (BNDES) podem reduzir risco de refinanciamento.

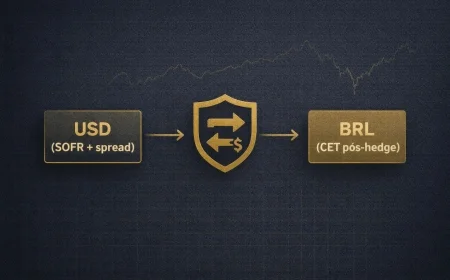

- Dívida em USD: só faz sentido com hedge natural robusto (receitas em USD) ou com proteção via swap. Dolarizar sem receita em USD é especulação macro travestida de “custo mais baixo”.

💠 Calcular CET por fonte (CDI/IPCA+/TLP/USD) 🏛️ Linhas BNDES — taxas, prazos e carência

Hedge: quando proteger combustível e quando proteger câmbio

Como o preço doméstico de combustíveis reflete Brent + câmbio (com defasagens e políticas comerciais), muitas empresas tratam apenas o câmbio. Em setores de alto consumo de diesel/QAV/nafta, vale avaliar derivativos de commodities e cláusulas contratuais de repasse:

- Câmbio: NDF/termo para datas de pagamento; opções (teto/piso) para limites sem perder upside; swaps para mudar indexador do passivo.

- Combustível: estruturas com caps/floors sobre índices de diesel/QAV, quando disponíveis; onde não houver, contratos de repasse com gatilhos objetivos são o “derivativo de papel”.

- Hedge natural: exportadores têm proteção parcial de câmbio, mas não necessariamente de combustível. Mapear match por moeda e por insumo evita falsa segurança.

🌎 Risco cambial — perda marginal na margem 💵 FX Loan — viabilidade USD vs. BRL

Contratos e governança: onde o impacto “vaza”

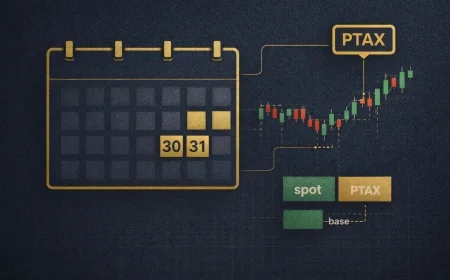

Sem cláusulas escritas, a empresa “torce” pelo repasse e vira refém da concorrência. Documente:

- Base de preços: PTAX vs. spot; janelas de fixação; fórmulas que reflitam diesel/QAV/nafta quando relevante.

- Gatilhos de reajuste: periodicidade (semanal/mensal), bandas de tolerância e retroatividade.

- KPIs: mark-to-budget (desvio da margem vs. orçamento), coverage por bucket (30/90/180/360), custo por unidade de proteção.

- Política de hedge: limites (evitar over-hedge), proibição de trading direcional e rotina de rolling.

Exemplos práticos (ilustrativos) por perfil de empresa

Logística rodoviária com contrato spot

Problema: diesel sobe, clientes resistem ao repasse; margem aperta. Solução: negociar contrato com fuel surcharge automático; implementar teto para parte do diesel quando disponível; cobrir câmbio de peças importadas. No financiamento, migrar parte do giro para linhas amortizantes para reduzir risco de rolagem.

Exportador com CAPEX importado

Problema: receita em USD protege câmbio, mas CAPEX em USD e fretes disparam com petróleo. Solução: NDF por marcos de CAPEX; renegociar fretes com gatilhos; avaliar BNDES/TLP para alongar. Se dívida em USD, usar swap para parte sem hedge natural.

Indústria petroquímica

Problema: spreads de nafta voláteis; estoques geram P&L errático. Solução: política de estoque por janelas curtas, contratos de suprimento com fórmulas claras e, quando acessível, opções sobre feedstock; caixa com escada de liquidez D+0/30/90 para amortecer choques.

Aviação

Problema: QAV explode e bilhete médio não acompanha. Solução: parte do QAV com mecanismos de cap (quando mercado permite); revenue management agressivo; dívida mais longa para atravessar ciclos sem quebrar covenants.

Playbook de 90–180 dias: atravessando o ciclo de petróleo

- Mapeie a exposição a câmbio e combustíveis por centro de custo (diesel, QAV, GLP/nafta) e por datas; classifique firme e provável.

- Defina objetivos: KPI principal = desvio do orçamento (MtB); secundários = cobertura por bucket, custo por unidade de proteção e headroom de covenants.

- Padronize contratos: insira fórmulas de reajuste (combustível/câmbio), bases e janelas de fixação; renegocie prazos para sincronizar caixa.

- Desenhe a matriz de instrumentos: NDF/termo por datas; opções (teto/piso) para limitar caudas; swaps quando o problema for indexador do passivo; avalie “caps” de combustível se houver mercado/fornecedor.

- Estruture o funding: alongue passivos com TLP/IPCA+ amortizante ou debêntures; se houver exportações estáveis, considere parcela em USD com swap parcial. Compare CET com simuladores.

- Reporte e ajuste: painel mensal ao comitê com MtB, cobertura, eventos de preço e recomendação de rolagem. Proíba trading direcional.

🌎 Simular perda marginal do câmbio 🏗️ Comparar linhas BNDES (FINEM/ESG/Giro) 📊 Instrumentos de Mercado de Capitais 💠 Aurum — CET comparativo

FAQ — perguntas rápidas

Petróleo alto sempre é bom para o Brasil?

Não necessariamente. Ajuda exportações de óleo bruto e investimentos no upstream, mas encarece derivados e pressiona inflação e logística. O saldo depende da balança de óleo x derivados e do momento da economia.

Empresas “BRL puro” precisam se proteger?

Sim, pois câmbio e combustíveis afetam custos e inflação, alterando juros e o CET. Mesmo sem exportar/importar, cláusulas de repasse e hedge cambial de insumos importados podem ser decisivos.

Vale tomar dívida em USD quando o Brent sobe?

Só com hedge natural de receita ou proteção via swap. Dolarizar para “aproveitar o ciclo” é aposta macro.

É melhor proteger câmbio ou combustível?

Depende da origem do risco. Se o insumo é importado em USD, câmbio é relevante; se a variação doméstica vem do diesel/QAV, usar cláusulas de repasse e, quando disponível, caps de combustível faz mais efeito.

Como explicar ao conselho que hedge “bom” pode registrar prejuízo?

Use mark-to-budget. O objetivo é reduzir o desvio do orçamento, não gerar lucro contábil com derivativo. Seguro bom evita o pior cenário ao custo correto.

Tags:

Qual é a Sua Reação?

Like

0

Like

0

Não Curtir

0

Não Curtir

0

Love

0

Love

0

Engraçado

0

Engraçado

0

Irritado

0

Irritado

0

Triste

0

Triste

0

Uau

0

Uau

0