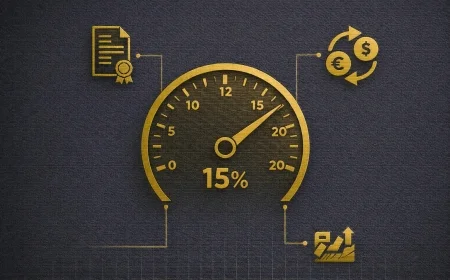

Selic a 15% até 2026: como tesourarias devem reprecificar dívida, caixa e CAPEX

Com a Selic em 15% e cortes só em 2026, veja o playbook para reprecificar dívida, otimizar caixa, priorizar CAPEX e estruturar hedge. Inclui checklist e CTAs para simuladores da GX Capital.

Tempo de leitura: 10 min

Com a Selic em 15% a.a. e cortes projetados apenas no início de 2026, o Brasil vive um ciclo de juros altos por mais tempo. Para as empresas, isso exige reprecificação imediata do passivo, disciplina de caixa com escada de liquidez, pente-fino em CAPEX e uma política de hedge que atravesse 2025–2026 com previsibilidade. Este guia prático organiza o que a tesouraria e o CFO devem fazer nos próximos 90–180 dias para reduzir o CET, proteger margens e preservar a capacidade de investimento.

O Copom mantém a Selic em 15% a.a. e sinaliza normalização só em 2026, por um conjunto de fatores: inércia inflacionária, risco fiscal e prêmios de prazo comprimidos. Para a tesouraria, a mensagem é objetiva: 2025 é ano de carregamento de juros, com custo do dinheiro elevado e volatilidade de câmbio. O efeito prático aparece no custo efetivo total (CET) das linhas de crédito, no retorno do caixa aplicado e na métrica de aprovação de projetos.

Tradução para o dia a dia: reoriente cenários internos com Selic/CDI em 15% durante 2025 e curva de queda lenta em 2026; atualize WACC e hurdle rates; e leve o novo parâmetro para o comitê financeiro, compras e planejamento estratégico.

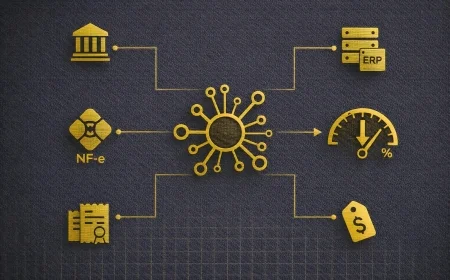

Em ambientes de juros altos, o custo ótimo raramente está em um único produto. O valor está no mix: bancário (CDI+), BNDES (TLP/IPCA+) e mercado de capitais (debêntures, notas promissórias, LC corporativa). A comparação correta inclui spread, indexador, taxas acessórias, tributos e exigências de garantia/covenants.

💠 Simular CET por fonte 🏛️ Ver linhas do BNDES

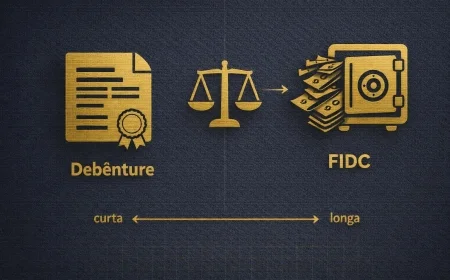

Como o corte significativo ficou para 2026, alongar prazos em 2025 reduz risco de refinanciamento. Em emissões, avalie amortização suave (em vez de bullet total), step-down de spread atrelado a alavancagem ou rating e cláusulas de call para capturar janelas favoráveis.

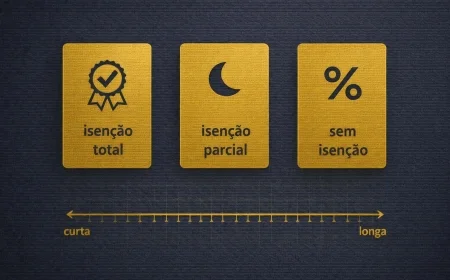

Projetos elegíveis de infraestrutura podem acessar debêntures incentivadas, atraindo investidores isentos e, muitas vezes, reduzindo a taxa exigida. Para empresas fora desse escopo, as debêntures corporativas comuns ainda ajudam a diversificar fontes e negociar prazos/covenants.

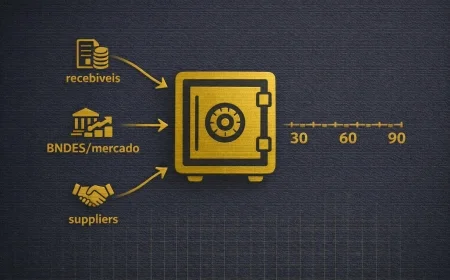

Com CDI elevado, caixa bem gerido vira centro de resultado. Estruture uma escada de liquidez dividida em D+0/D+1 (operacional), 30–90 dias (tático) e 180–360 dias (estratégico). Defina benchmarks de CDI líquido para cada degrau e limites por emissor/produto. O miolo deve ficar em títulos soberanos/compromissadas e, de forma controlada, crédito privado high grade para buscar prêmio.

Checklist de política de caixa

Com custo de capital mais alto, suba a barra de aprovação. Priorize projetos com payback curto (12–24 meses), ganhos de eficiência (automação, energia, digital) e iniciativas “anti-cíclicas” (logística, manutenção crítica). Estruture opções reais com fases e milestones de geração de caixa para preservar flexibilidade caso o cenário de 2025 degrade.

Atualize TIR/ROI com WACC calibrado a Selic 15% e use sensitivity de receita/custos e câmbio. Projetos que só param de pé com premissas muito otimistas devem ser repriorizados.

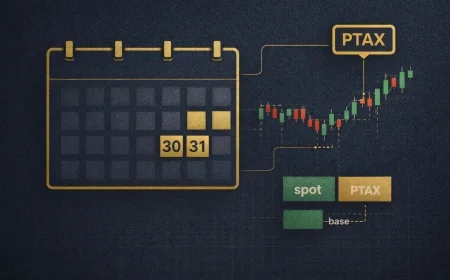

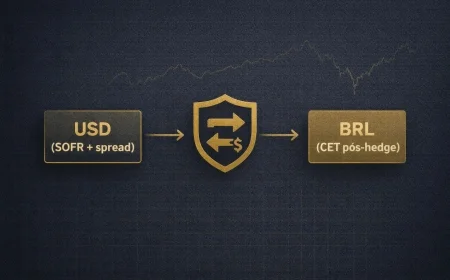

Juros altos, incerteza fiscal e agenda eleitoral sugerem volatilidade acima da média até 2026. Para quem tem exposição ao dólar, a boa prática é adotar política de cobertura por janelas (rolling trimestral) com metas de 50%–80% da exposição líquida (receitas – custos – passivos em USD). Combine NDF para fechamento orçamentário e swaps para ajustar indexadores (ex.: CDI↔USD).

🌎 Medir impacto do USD na margem 📊 Simular instrumentos (debêntures/NP/LC)

Governança do hedge

Sim, de forma seletiva. Se a taxa prefixada de hoje já remunera o risco de esperar 2026, travar uma fração reduz incerteza sem perder opcionalidade.

Para projetos elegíveis, a previsibilidade de TLP e os prazos longos tendem a melhorar o perfil da dívida. Compare all-in com custos e prazos do bancário e de emissões.

Menor desvio do orçamento (margem/EBITDA) é a régua principal — não “ganhar” com derivativos.

💠 Aurum — CET comparativo 🏛️ Linhas BNDES — taxas e prazos 📊 Mercado de Capitais — debêntures/NP/LC 🌎 Risco Cambial — perda marginal

Selic a 15% até 2026: como tesourarias devem reprecificar dívida, caixa e CAPEX

Resumo executivo

Por que “mais alto por mais tempo” virou a base de trabalho

Reprecificação de passivos: reduza CET sem aumentar risco

1) Compare fontes com visão all-in

2) Alongue a duration e dilua riscos de janela

3) Aproveite incentivos corretamente

Política de caixa: cada real precisa render mais (e com segurança)

CAPEX: aprovar menos projetos — porém melhores

Hedge e câmbio: política para 12–18 meses

Playbook dos próximos 90–180 dias

FAQ rápido

Vale prefixar uma parte agora?

Devo migrar dívidas para TLP/BNDES?

Como medir sucesso no hedge?

Ferramentas GX para levar à prática

Qual é a Sua Reação?

Like

0

Like

0

Não Curtir

0

Não Curtir

0

Love

0

Love

0

Engraçado

0

Engraçado

0

Irritado

0

Irritado

0

Triste

0

Triste

0

Uau

0

Uau

0