Capital de giro bancário: pontos de atenção

Como comparar propostas de giro, negociar garantias e covenants, casar prazos com o ciclo e combinar FIDC/BNDES para baixar custo.

Capital de giro bancário: pontos de atenção

Tempo de leitura: 15 min

Resumo executivo

Capital de giro bancário é o oxigênio do dia a dia — mas pode ficar caro e “apertar” a empresa se o contrato for mal desenhado. Este guia mostra os pontos de atenção que mais impactam o CET (custo efetivo total) e o DSCR (cobertura de serviço da dívida): indexador, spread, garantias, covenants, perfil de amortização, IOF e tarifas, carências, e alinhamento de prazo (ALM) com o ciclo de caixa — além de alternativas e complementos (FIDC, BNDES, notas promissórias, debêntures e instrumentos de hedge) para reduzir risco e custo.

O que é capital de giro (e quando faz sentido)

Capital de giro financia o intervalo entre pagar fornecedores/folha/tributos e receber clientes. Faz sentido quando o crescimento “puxa” estoque e contas a receber, em sazonalidades (picos de produção/vendas) e para amortecer choques temporários (atraso de cliente, frete, câmbio).

- Bom uso: financiar ciclo operacional, apoiar crescimento, antecipar compras estratégicas.

- Mau uso: “tampar buraco” recorrente de resultado, alongar passivos curto-prazo sem reestruturar o negócio, financiar CAPEX de longo prazo.

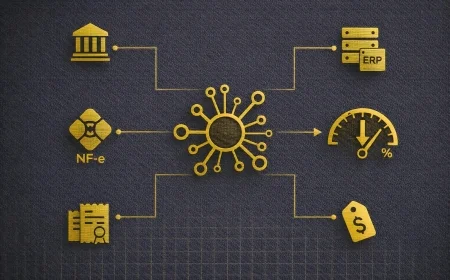

Estrutura básica da proposta: como o banco precifica

O preço final é o CET, não apenas a taxa “vitrine”. Elementos:

- Indexador: CDI, IPCA ou, em casos específicos, dólar. Cada base tem dinâmica própria e afeta sensibilidade ao cenário.

- Spread: remunera risco, capital regulatório, custos e margem do banco — cai com garantias fortes, histórico e concorrência.

- Tarifas/IOF/seguros: entram no CET e podem mudar a ordem de preferência entre propostas próximas.

- Perfil de amortização: SAC/PRICE/bullet e carência. Um fluxo mal casado pode “estourar” DSCR mesmo com taxa baixa.

- Garantias: cessão fiduciária de recebíveis, alienação de máquinas, estoque, fiança, seguros — cada uma “compra bps” de formas diferentes.

- Covenants: DSCR mínimo, alavancagem, trava de dividendos, obrigações de informação. O desenho importa tanto quanto a taxa.

Checklist de pontos de atenção (para comparar propostas)

- CET “all-in”: peça a planilha com taxa nominal, tarifas, IOF, seguros e cronograma de amortização. Compare CET mensal e anual.

- Base do indexador: CDI × IPCA × USD. Avalie cenários e, se necessário, planeje swap para alinhar à base da sua receita.

- Carência e amortização: carência ajuda no arranque, mas pode encarecer CET. Prefira SAC em ciclos de caixa mais estáveis e teste PRICE quando a previsibilidade é menor.

- Garantias que de fato reduzem o spread: receba evidências (simulações) de que a garantia oferecida derruba o preço. Ex.: escrow de recebíveis selecionados costuma “comprar” mais bps do que um estoque difícil de executar.

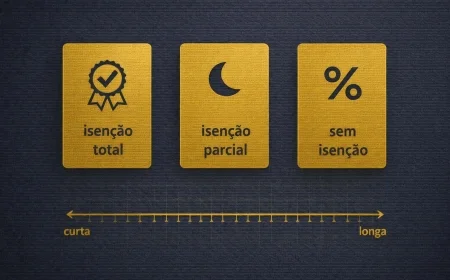

- Covenants “remedáveis”: evite gatilhos binários. Negocie remédios graduais (cash sweep, reforço de garantia, waiver temporário) antes do event of default.

- Headroom: calcule a “folga” para cada covenant com seu pior caso plausível (queda de receita, aumento de custo, câmbio). Não assine na “lâmina”.

- Cláusulas de vencimento antecipado cruzado: mapeie outros contratos que podem “contaminar” a operação.

- Compromissos operacionais: mantenha calendário de envio de balancetes, demonstrações e KPIs. Atraso custa relacionamento.

Garantias: como “comprar bps” com o mesmo ativo

Nem toda garantia vale igual aos olhos do banco. Ordem típica de eficácia (depende do caso):

- Cessão fiduciária de recebíveis qualificados (sacados sólidos, concentração controlada, escrow): alta eficácia, boa liquidez.

- Alienação fiduciária de máquinas e veículos com nota fiscal e registro: boa eficácia; atenção à depreciação e seguro.

- Imóveis com matrícula regular e baixa litigiosidade: eficazes, porém menos líquidos (fluem melhor em operações longas).

- Fianças/avales/seguros de crédito: modulam risco; a qualidade do garantidor é crucial.

- Estoque de giro: menor eficácia; bom apenas se muito padronizado e com controladoria rígida.

Prática: leve um pacote combinado (ex.: recebíveis + maquinário) e peça step-down de spread vinculado a DSCR/LTV. Assim você captura redução de custo conforme cumpre metas.

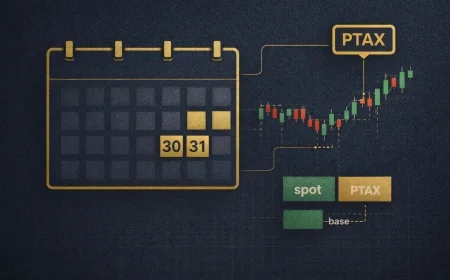

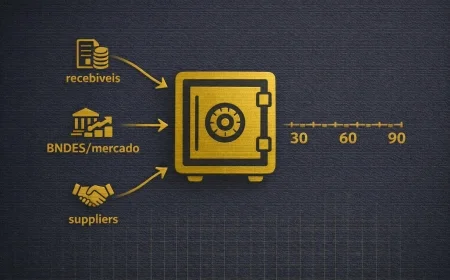

ALM (casamento de prazos): o que mata GIRO é descasamento

Alocar dívida curta para financiar ativos de giro é correto — desde que as datas de amortização “conversem” com o ciclo de caixa. Erros clássicos:

- Amortização antes de receber clientes: o fluxo fica negativo e a empresa recorre a aditivos caros.

- Rotativo “eterno”: custo explode. Prefira linhas com janela e reprecificação programada.

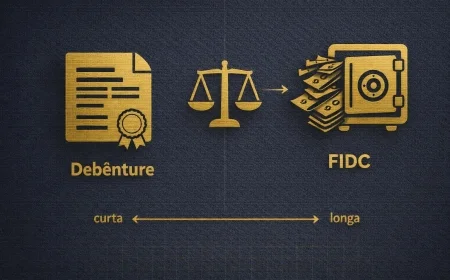

- Financiar CAPEX com giro: o ativo gera caixa em anos; o passivo vence em meses. Melhor migrar parte para BNDES/FINAME ou debênture mais longa.

Ferramentas de correção: carência tática, reperfilamento para SAC, combinação com FIDC (para liberar caixa já originado) e linhas BNDES para o que for estrutural.

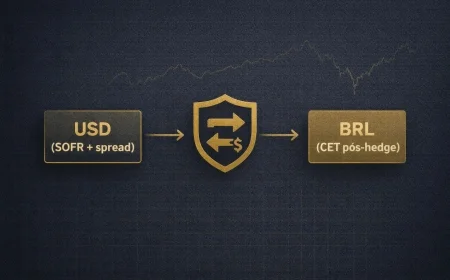

Hedge e indexador: não barateie a taxa para encarecer o risco

Linhas atreladas a CDI, IPCA ou USD não são “melhores” por si só; dependem da sua base de receitas e contratos. Regras simples:

- Receitas/contratos indexados a IPCA: avaliar linhas IPCA+; se sua precificação repassa inflação, a volatilidade de cupom real importa mais que o IPCA puro.

- Exposição a dólar (importações/exportações): considere FX loan e swaps para alinhar bases; use NDF/termo/opções para o residual.

- Sem repasse automático? Prefira base CDI e controle o risco com política de hedge por janelas (30/90/180/360).

Armadilhas comuns (e o antídoto em uma linha)

- Olhar só a taxa nominal → Compare CET e cronograma.

- Aceitar covenant binário → Negocie remédios graduais e prazos de cura.

- Garantia difícil de executar → Priorize recebíveis qualificados e ativos registrados.

- Prazo curto demais → Use carência tática e combine com FIDC/BNDES.

- Indexador desconectado → Faça swap ou mude a base; alinhe com o pricing comercial.

- Falta de concorrência → Faça roadshow com múltiplas instituições.

Exemplos rápidos (ilustrativos)

1) Giro puro vs. giro com recebíveis

Empresa A toma R$ 8 mi por 24 meses. Sem garantias: CDI + 7,5% (CET ~ alto) e PRICE. Com cessão de recebíveis de top 10 sacados + DSRA 2 meses: –250 a –350 bps de spread e SAC — mesmo CDI, CET menor e DSCR maior.

2) Alongar com BNDES para liberar caixa

R$ 5 mi de CAPEX estavam “apertando” o giro. Migrar para BNDES/FINAME (IPCA+ ou TLP) liberou caixa mensal e reduziu o custo médio do passivo. O giro foi reprecificado com step-down atrelado a DSCR ≥ 1,35x.

3) Covenant “remediável”

Contrato previa alavancagem ≤ 3,0x. Em choque de margem, caiu para 3,2x. Em vez de default, aplicou-se “cash sweep” de 30% por 2 trimestres + reforço de garantia — preservando relacionamento e evitando spread punitivo.

Playbook em 30/90/180 dias

Em 30 dias

- Levantamento de todas as dívidas (taxa/indexador/CET/garantias/covenants).

- Mapa do ciclo de caixa (prazos médios de pagamento, estocagem e recebimento).

- Rascunho de garantias e KPIs que apoiem underwriting (margem, churn, concentração de clientes, aging de recebíveis).

Em 90 dias

- Roadshow com 3–5 instituições; compare CET e covenants.

- Negocie step-down de spread atrelado a DSCR, alavancagem e estabilidade de margem.

- Implemente política de hedge por buckets (30/90/180/360) e defina governança (comitê quinzenal).

Em 180 dias

- Feche a estrutura ótima (giro + FIDC + BNDES se aplicável) com amortização alinhada ao ciclo.

- Crie dashboard mensal de covenants/DSCR/CET; gatilhos de correção.

- Reprecifique spreads após metas atingidas (capture o step-down contratual).

Ferramentas GX para colocar em prática

💠 Aurum – Simulador de Custo de Capital (CET comparativo) 📊 Simulador de Instrumentos (debêntures/NP/LC) 💾 Custo de Antecipação de Recebíveis (FIDC vs. desconto) 🏗 Linhas BNDES (taxas, prazos e carência)

FAQ rápido

Capital de giro sempre deve ser CDI?

Não necessariamente. Depende da base de receitas e de sua política de hedge. CDI é comum, mas IPCA+ e USD podem ser melhores em nichos específicos.

Carência é sempre boa?

Ajuda no ramp-up, porém pode elevar CET. Use carência apenas quando o ciclo exigir e simule o DSCR no período de arranque.

Garantia pessoal resolve?

Raramente muda o preço. O que derruba spread é garantia com execução clara e lastro robusto (recebíveis, máquinas, imóveis).

Como evitar “restringir demais” a operação com covenants?

Prefira remédios graduais e metas realistas. Defina headroom coerente com a volatilidade do negócio.

Qual é a Sua Reação?

Like

0

Like

0

Não Curtir

0

Não Curtir

0

Love

0

Love

0

Engraçado

0

Engraçado

0

Irritado

0

Irritado

0

Triste

0

Triste

0

Uau

0

Uau

0