O que é risco-país (EMBI) e como ele entra no dólar e nos juros

]Tempo de leitura: 18 min

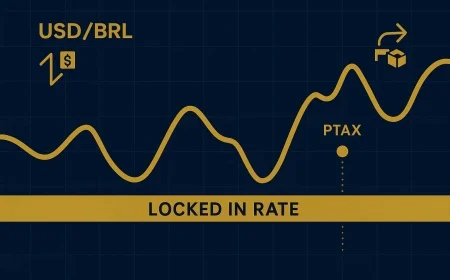

Quando o noticiário fala que o EMBI (Emerging Markets Bond Index) subiu ou que o “risco-país” piorou, não é só um número distante em Nova York. É o prêmio de risco que investidores exigem para financiar o Brasil, somado ao juro “livre de risco” das economias centrais. Na prática, esse prêmio transborda para o dólar (BRL) — via fluxo, hedge e percepção de solvência — e para a curva de juros (DI) — via custo de captação, inflação implícita e política monetária. Se você compra insumos dolarizados, vende com contratos indexados ou precisa rolar dívida nos próximos 12–24 meses, entender o EMBI vira ferramenta de caixa, não de sala de aula.

O EMBI, criado pela J.P. Morgan, é um índice que mede o spread (prêmio de risco) dos títulos de dívida soberana de países emergentes em dólares em relação aos títulos do Tesouro dos EUA. O “EMBI Global/Brazil”, por exemplo, mostra quantos pontos-base (bps) os investidores pedem a mais, por ano, para comprar papéis do Brasil em USD em vez de um Treasury de prazo semelhante. Se o EMBI Brasil está em 250 bps, significa que o país paga cerca de 2,5 p.p. além da taxa americana para captar em dólar naquele prazo médio.

O índice é ponderado por mercado (quantidade de títulos em circulação, liquidez) e foca bonds soberanos ou quase soberanos em moeda forte. Ele sobe quando: (i) piora o risco global (apetite por risco cai), (ii) pioram os fundamentos domésticos (fiscal, política, crescimento), (iii) há choques idiossincráticos (crises setoriais, ruídos institucionais), ou (iv) quando o juro americano sobe muito, elevando o piso dos cupons e “esticando” spreads.

Muita gente confunde EMBI com CDS (Credit Default Swap) de 5 anos. O CDS é o preço do seguro contra calote soberano em USD; também sobe quando o risco aumenta. Em geral, EMBI e CDS caminham juntos, mas podem divergir por (a) composição do índice vs. contrato padrão 5y do CDS, (b) liquidez em mercados diferentes, (c) prazos distintos dos títulos do índice. Para a tesouraria, acompanhar ambos dá um bom “termômetro” do prêmio exigido ao Brasil.

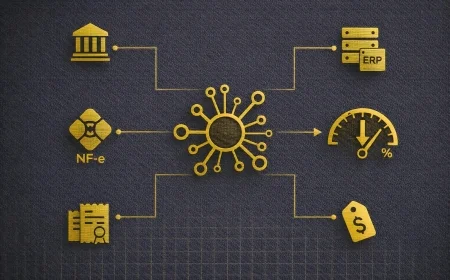

Se o EMBI sobe, debêntures em USD, bonds e empréstimos sindicados para empresas brasileiras ficam mais caros. Mesmo sem ir ao exterior, o banco local compara com o retorno que conseguiria emprestando para o soberano em USD — e isso se traduz em spreads maiores em BRL.

Investidor global faz “risk-on/risk-off”. Com EMBI em alta, reduz exposição a emergentes: sai de bolsas e de títulos locais, compra dólar, eleva prêmio em NTN-B (IPCA+) e DIs longos. Resultado: BRL enfraquece e os juros futuros abrem, às vezes em paralelo.

BRL mais fraco encarece importados e combustíveis. Dependendo do regime de preços, isso chega ao IPCA com defasagem de semanas/meses. O Banco Central reage com comunicação (guidance) e, se necessário, com juros — afetando o belly da curva DI.

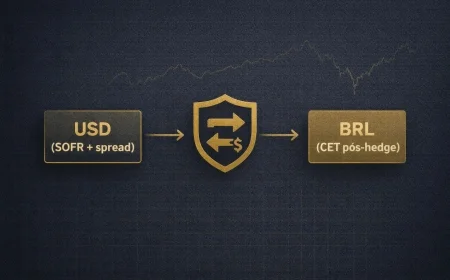

Se o Treasury 10y sobe, o piso de todo retorno em USD sobe. Mesmo com EMBI estável, seu cupom total em USD aumenta. Se o EMBI também sobe, o efeito soma: double whammy no custo.

Com risco maior, empresas buscam hedge cambial (NDF, termo), o que pode acentuar movimentos de curto prazo no dólar. Tesourarias com política predefinida capturam janelas; sem política, compram caro.

Prêmio de risco alto encarece crédito e reduz investimento. O canal de confiança derruba PMIs, emprego e demanda. O ciclo real alimenta a percepção de risco, mantendo o EMBI elevado por mais tempo.

O BRL é uma moeda cíclica e de commodities. Quando o risco global sobe (EMBI global mais alto), investidores desmontam posições de carry trade (vendidos em USD/long BRL). Isso aprecia o dólar contra o real. Se o gatilho é doméstico (fiscal, política), o BRL sofre mais do que pares latinos. Em choques globais “puros” (ex.: risco geopolítico fora da América Latina), o BRL sofre com os demais, mas pode atenuar se os termos de troca (commodities) estiverem fortes.

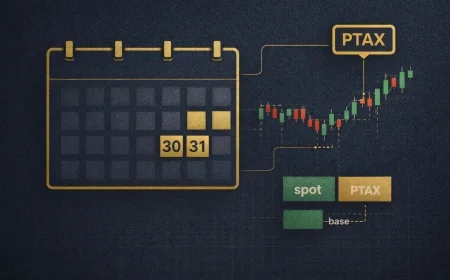

Para o gestor, a pergunta prática é: estou exposto a BRL/USD nos próximos 3–9 meses? Se sim, vincular parte do orçamento a bandas de câmbio e comprar proteção por degraus (NDF mensais) tende a custar menos do que reagir a manchetes com ordens grandes.

▶ Estimar perda marginal com alta do dólar (Simulador de Risco Cambial)

O front reage pouco ao EMBI diretamente, porque está mais ligado às próximas decisões de Selic. Mas se o EMBI pressiona o dólar e contamina combustíveis/alimentos, o IPCA de curto sobe e o mercado reduz a probabilidade de cortes — o que sustenta/abre a ponta curta da curva.

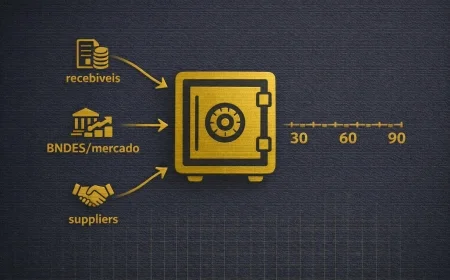

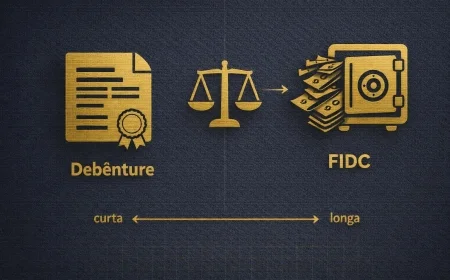

É onde a história fica interessante. Se o EMBI sinaliza prêmio persistente, a percepção de taxa terminal (selic “de equilíbrio”) sobe: o belly abre. Empresas sentem isso no CET de dívidas de 2–4 anos, nos FIDCs e em emissões locais indexadas a CDI/IPCA+.

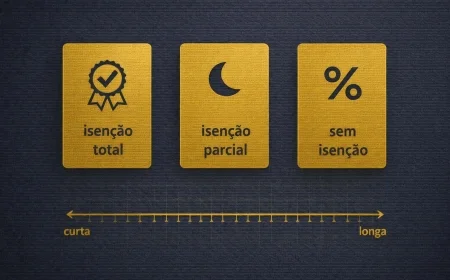

A ponta longa “carrega” risco fiscal e institucional. EMBI alto por motivos domésticos abre o long-end, encarecendo debêntures incentivadas e elevando WACC em valuation. Sem narrativa fiscal convincente, o long-end demora mais para fechar que o curto.

💠 Comparar CET por indexador (CDI × IPCA+ × USD)📊 Simular emissão (debêntures/NP/LC)▶ Medir choque de dólar na margem

Choques de dólar elevam diesel e fretes; o repasse ao cliente precisa de gatilhos e contratos com bandas. O timing de compra e o hedge de curto prazo fazem diferença.

Receita muitas vezes dolarizada; EMBI alto pode reduzir apetite de trade finance e encarecer ACC/ACE. Proteja o cronograma de embarques e estude estruturas de pré-pagamento com lastro em recebíveis.

Long-end aberto aumenta cupom de debêntures e reduz valor presente de projetos. Oportunidade para mix de indexadores e para FIDCs que estabilizam giro.

BRL fraco encarece importados e pressiona margem; governança de promoções e mix de sortimento viram escudo.

Transparência reduz spread. Relate trimestralmente: (i) exposição cambial e de juros por faixa de prazo, (ii) política de hedge, (iii) sensibilidade do DRE a movimentos de EMBI/dólar/DI, (iv) cumprimento de covenants e buffers de liquidez. O objetivo é previsibilidade — investidores aceitam prêmio menor quando confiam no processo, não só no número de hoje.

É o spread sobre o juro americano, expresso em pontos-base. O custo total em USD ≈ Treasury de referência + EMBI.

Ambos. CDS 5y é sensível e em tempo quase real; EMBI reflete preços de uma cesta de bonds. Divergências dão pistas sobre liquidez e eventos.

Quase sempre, mas nem sempre. Termos de troca e fluxos específicos podem amortecer. A regra é: risco global + doméstico empurram BRL para baixo.

Fortaleça governança (garantias, contas-reserva, relatórios), diversifique indexadores e prazos, e mantenha diálogo com investidores. Estruturas bem desenhadas diminuem o spread sobre CDI/IPCA+ local.

Hedge compra previsibilidade. Ele custa em dias bons, mas protege o pior cenário, quando o caixa precisa.

O risco-país mede quanto o mundo cobra para financiar nosso futuro. Quando ele sobe, dólar e juros respondem — e sua empresa sente no custo de reposição, no frete, no capital de giro e no cupom das emissões. O antídoto não é adivinhar manchete; é processo: política de hedge, contratos com gatilhos de repasse, mix de indexadores, janelas de captação e governança que mereça spread menor. Com esse kit, o EMBI vira um sinal de gestão — não um susto recorrente.

▶ Simular choque de dólar na minha margem💠 Comparar CET por indexador e prazo📊 Simular emissões locais (debêntures/NP/LC)🌎 Avaliar FX Loan vs. BRL com hedge

O que é risco-país (EMBI) e como ele entra no dólar e nos juros

Resumo executivo: por que o tal “risco-país” manda na sua margem

O que é o EMBI, sem economês

EMBI x CDS: primos, não gêmeos

Da tela do trader ao seu DRE: 6 canais de transmissão para o Brasil

1) Custo de captação externa (soberano e corporativo)

2) Fluxo para bolsa, câmbio e renda fixa

3) Inflação e repasses

4) Risk-free global como piso

5) Demanda por hedge e “gamma” no BRL

6) Efeito riqueza e confiança

Como o EMBI bate no dólar (BRL): da teoria à prática

Como o EMBI bate na curva DI: curto, meio e longo

Front (0–12 meses)

Belly (18–48 meses)

Long-end (5–10+ anos)

Checklist de bolso: por que o EMBI subiu hoje?

Playbook de tesouraria: como agir quando o risco-país mexe no preço

1) Para quem importa insumos ou tem dívida em USD

2) Para quem vai captar nos próximos 12–24 meses

3) Para quem vende no mercado doméstico com custos atrelados a BRL

Setor por setor: onde o EMBI dói mais

Combustíveis e logística

Agro

Construção e imobiliário

Varejo e serviços

Como comunicar com o conselho e com investidores

FAQ (perguntas frequentes)

EMBI é “taxa” ou “spread”?

CDS ou EMBI: qual olhar?

Se o EMBI sobe, o dólar sempre sobe?

Como reduzir o impacto do EMBI na minha captação?

Hedge não é “jogar dinheiro fora”?

Conclusão: risco-país é preço de tempo — aprenda a negociar

Qual é a Sua Reação?

Like

0

Like

0

Não Curtir

0

Não Curtir

0

Love

0

Love

0

Engraçado

0

Engraçado

0

Irritado

0

Irritado

0

Triste

0

Triste

0

Uau

0

Uau

0