Oil risk premium: como choques no Oriente Médio chegam ao IPCA e mexem a curva DI

Entenda como choques no Oriente Médio elevam o prêmio de risco do petróleo e se traduzem em inflação e juros futuros.

Linha editorial: GX Insights | Tempo de leitura: 14 min | Atualizado em: 19 de outubro de 2025

Quando a geopolítica no Oriente Médio azeda, o mercado adiciona um componente extra ao preço do barril: o oil risk premium. Ele reflete risco de oferta, logística, seguros e incerteza. No Brasil, o efeito transborda para combustíveis, IPCA e para a precificação dos juros futuros (curva DI), com impacto direto em custo financeiro, política de preços e decisões de estoque. A referência abaixo serve como contexto do aumento de tensões na região, mas aqui consolidamos os canais de transmissão e um playbook pragmático para CFOs e tesourarias.

Uma fatia relevante do petróleo mundial cruza gargalos estratégicos, como o Estreito de Ormuz. Notícias de ataques a navios, restrições portuárias ou aumento de prêmio de seguro imediatamente elevam o custo marginal de entrega, ampliam a volatilidade e alimentam o prêmio de risco. Mesmo com oferta global relativamente confortável, manchetes de escalada costumam provocar movimentos bruscos, que depois se dissipam quando o risco recua. A leitura correta para o gestor é distinguir entre choques de fluxo (logística/seguro) e choques de estoques (produção/consumo), pois o primeiro tende a ser mais reversível, enquanto o segundo reancora níveis de preço por mais tempo.

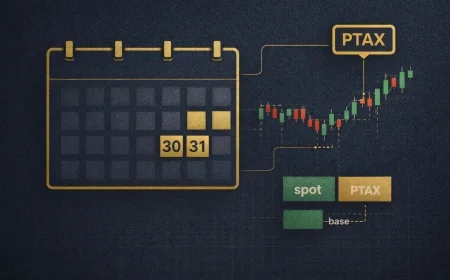

Além disso, a estrutura a termo do Brent costuma reagir de forma assimétrica: em choques, abre-se contango nas pontas curtas quando a preocupação é logística e de armazenamento; quando o medo é falta de óleo no spot, a curva pode ir para backwardation, sinalizando prêmio para oferta imediata. Essa leitura ajuda a calibrar política de compras e hedge.

O choque no barril encarece a cesta de derivados (gasolina, diesel, GLP) via crack spreads e via custos de frete/seguro. A severidade depende do tipo de choque, do mix de refino e da janela de manutenção das refinarias locais.

A política comercial das refinarias brasileiras, com maior flexibilidade desde 2023, suaviza parte da volatilidade internacional por meio de defasagens e ajustes calibrados. Isso reduz a sensibilidade de curtíssimo prazo, mas não elimina o vínculo estrutural com os preços de referência e a concorrência de importadores.

O preço ao consumidor resulta da soma de preço na refinaria/importador, tributos federais e estaduais, mistura obrigatória de biocombustíveis (etanol anidro na gasolina e biodiesel no diesel), além de margens e logística. Alterações de alíquotas, bandas ou percentuais de mistura alteram o repasse.

Gasolina tende a representar uma fatia relevante do IPCA; diesel, além do impacto direto, também contamina fretes e alimentos. Por isso, choques no petróleo alcançam o índice cheio com defasagem curta, especialmente quando há reajustes na bomba.

Se o choque ameaça espalhar para outros itens (efeitos de segunda ordem), as expectativas de inflação sobem e a autoridade monetária tende a adotar tom mais vigilante. O mercado imediatamente incorpora esse risco nos contratos futuros de juros.

A curva DI na B3 é o preço da Selic esperada ao longo do tempo. Ao primeiro sinal de choque em combustíveis, casas de análise e tesourarias revisam projeções de IPCA, e os vértices curtos e médios (por exemplo, Jan/26 a Jan/28) reprecificam. Se o choque é julgado transitório e a atividade perde fôlego, a ponta longa pode até ceder, achatando a curva; se há risco de persistência e desancoragem, toda a curva abre.

Três forças definem a reação: i) intensidade do repasse para a bomba; ii) duração esperada do choque; iii) resposta de política monetária e fiscal. O resultado final é visto no seu CET de dívidas novas, no custo de rolagem de capital de giro e no discount rate usado em valuation.

Manchetes tensas elevam prêmio de risco, mas sem transbordamento para rotas vitais. IPCA: pressão moderada em combustíveis, parcialmente suavizada por defasagens comerciais; impacto concentra-se em 1–2 leituras. Curva DI: leve abertura no miolo em dias de aversão a risco; tendência ainda ditada por atividade e expectativas.

Sem bloqueio formal, mas com fretes e seguros mais caros, atrasos e prêmios regionais. IPCA: repasse maior e persistente para gasolina e diesel; alimentos e bens sensíveis a frete sentem na sequência. Curva DI: abertura de 2–4 vértices no miolo; discurso do banco central mais conservador até dissipar o choque.

Interrupções temporárias levam o Brent a saltos de dois dígitos em poucos dias. IPCA: alta relevante em curto prazo com risco de efeitos secundários. Curva DI: abertura forte nas pontas curtas e médias, prêmio de câmbio e maior exigência de retorno em títulos corporativos.

O diesel pesa no frete e o frete pesa no alimento. Distribuidores e cooperativas precisam de política de preço dinâmica com faixas de repasse por rota e cliente, além de estoques táticos antes de janelas críticas (plantio/colheita). Estruturas de hedge simples (NDF + “colar”) costumam entregar bom custo/benefício.

Com combustíveis voláteis, aumentam as necessidades de capital de giro e a incerteza sobre o CET. Comparar funding e alongar passivos quando a curva permitir reduz risco de refinanciamento.

Choques rápidos em combustíveis podem atrasar repasses ao consumidor final por sensibilidade de demanda. Sem política de margem variável por categoria/canal, o resultado escorre pela rachadura.

É o adicional embutido no preço do barril para capturar riscos de oferta, logística, sanções e eventos de cauda. Ele sobe com manchetes de escalada e recua com sinais de distensão, independentemente de mudanças imediatas na produção global.

Ela suaviza e cria defasagens de curto prazo, mas o vínculo com preços internacionais e a concorrência de importadores permanece. Por isso, choques externos ainda chegam ao consumidor, só que filtrados.

Varia com a cesta vigente, mas a gasolina costuma ocupar alguns pontos percentuais do índice. O diesel tem efeito direto e indireto (fretes), influenciando transportes e alimentos.

Projetando IPCA mais alto, o mercado reprecifica a Selic esperada e a curva abre, principalmente no miolo. Se o choque é visto como temporário e a atividade arrefece, a parte longa pode fechar.

Noticiário geopolítico da região, relatórios de oferta/demanda globais, preços ao produtor e na bomba no Brasil, e o comportamento diário dos DIs negociados na B3.

O Oriente Médio continuará relevante para a precificação do petróleo. O prêmio de risco nasce lá e reverbera aqui via combustíveis, inflação e juros. Empresas que padronizam cláusulas contratuais, usam hedge com critérios, escolhem o funding correto e tomam decisões ancoradas em cenários atravessam melhor a volatilidade, preservando margem e competitividade mesmo quando o noticiário piora.

▶ Simular choque de câmbio/combustível no meu DRE💠 Comparar fontes de financiamento (CET)🌎 Testar FX Loan vs. BRL

Oil risk premium: como choques no Oriente Médio chegam ao IPCA e mexem a curva DI

O “oil risk premium” saiu das manchetes e entrou no seu orçamento

Por que qualquer ruído no Oriente Médio mexe no preço do petróleo

Do barril ao IPCA: 5 degraus de transmissão que todo CFO precisa dominar

1) Brent/WTI → derivados e crack spreads

2) Estratégia comercial doméstica

3) Impostos e mistura de biocombustíveis

4) Peso dos combustíveis no IPCA

5) Expectativas e comunicação da política monetária

Da surpresa de inflação ao preço do dinheiro: como o choque chega à curva DI

Cenários práticos para os próximos 6–12 meses

Cenário A — Escalada localizada, sem interrupção em gargalos marítimos (base)

Cenário B — Ataques a navios e prêmio de seguro mais alto

Cenário C — Disrupção parcial no Estreito de Ormuz

Playbook: como blindar margem e custo financeiro diante do “oil risk premium”

1) Política de preços e estoques ancorada em cenários

2) Hedge cambial e de juros acoplado ao ciclo de compras

3) Compras e contratos: cláusulas que amortecem choques

4) Monitoramento tático (checklist semanal)

Implicações setoriais: quem sente primeiro

Agro e logística

Indústrias intensivas em transporte ou com grande working capital

Varejo e serviços

FAQ (perguntas frequentes)

O que é exatamente “oil risk premium”?

A política de preços doméstica descola o Brasil do Brent?

Qual é o peso de gasolina e diesel no IPCA?

Como o choque no petróleo mexe a DI?

Quais dados acompanhar toda semana?

Conclusão: choque é inevitável; prejuízo não precisa ser

Qual é a Sua Reação?

Like

0

Like

0

Não Curtir

0

Não Curtir

0

Love

0

Love

0

Engraçado

0

Engraçado

0

Irritado

0

Irritado

0

Triste

0

Triste

0

Uau

0

Uau

0