GX Insights: Alongamento de Dívida — estratégia para reduzir riscos e custo

Entenda como alongar dívida corta CET, melhora covenants e libera caixa. Roadmap, métricas e estudo de caso de economia de R$ 62 mi. GX Capital explica.

GX Insights – Alongamento de Dívida Corporativa: por que estender prazos salva margem e protege o caixa

Tempo de leitura: 12 min | Atualizado em: 10 jun 2025

Visão geral

A elevação dos juros globais entre 2022 e 2024 encurtou o duration médio das dívidas corporativas brasileiras e deixou muitas tesourarias expostas a picos de amortização justamente em anos de desaceleração econômica. O alongamento de dívida — ou liability management — consiste em renegociar, refinanciar ou reestruturar passivos de forma a espalhar vencimentos, reduzir custo médio ponderado do capital e criar folga nos covenants. Este guia aprofundado (≈ 2 400 palavras) detalha conceitos, métricas, instrumentos, benefícios, riscos e um estudo de caso fictício que mostra como um varejista liberou R$ 62 milhões de caixa ao estender seu prazo médio de 2,7 para 5,1 anos.

1. O que é alongamento de dívida?

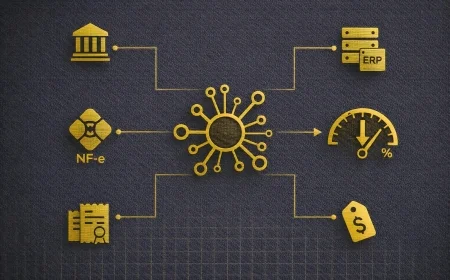

Alongar dívida significa substituir ou renegociar obrigações que vencem em curto prazo (tipicamente até 36 meses) por passivos de prazo longo (48 – 240 meses). O processo pode envolver:

- Refinanciamento bancário – troca de capital de giro por linhas de longo prazo com garantia real.

- Emissão de debêntures – captação no mercado de capitais para liquidar dívidas caras.

- LBO reverso – uso de CRIs/CRAs ou FIDCs para securitizar recebíveis e quitar dívidas bancárias.

- Reestruturação negocial – aditivo contratual estendendo prazo em troca de amortização extraordinária, novo spread ou colateral adicional.

O objetivo não é apenas “empurrar” vencimentos, mas recalibrar a estrutura de capital para o ciclo de caixa operacional da empresa, garantindo liquidez, previsibilidade e ROIC constante.

2. Por que o alongamento de dívida é crítico em 2025?

Três fatores explicam a urgência:

- Curva de juros ainda elevada – apesar do início do ciclo de queda da Selic (de 13,75 % para 10,25 % em 12 meses), forward rates indicam patamar superior a 9 % até 2028.

- Rolagem selectiva dos bancos – BC endureceu Basileia III, exigindo mais capital para crédito corporativo; bancos filtram contrapartes.

- Pressão de fornecedores e clientes – “efeito dominó” de liquidez reduzida faz prazos médios de recebimento (DSO) subirem, exigindo mais capital de giro.

Alongar o passivo protege o cash burn, evita descasamento com o CCC e reduz risco de refinanciamento (rollover risk) em janelas de stress macroeconômico.

3. Benefícios financeiros do alongamento

| Benefício | Métrica impactada | Impacto típico |

|---|---|---|

| Redução do custo médio da dívida | WACC / CET | –200 bp a –350 bp |

| Aumento do prazo médio ponderado (ADM) | Pagamentos anuais | +2 – 5 anos |

| Melhora dos covenants | Debt/EBITDA; DSCR | +0,5–1,2 × no conforto |

| Liberação de caixa para CAPEX | FCF | 10 %–20 % do CAPEX anual disponível |

Além do ganho direto em taxa e prazo, há benefício “intangível”: rating uplift em agências de crédito, pois perfil de amortização equilibrado é visto como mitigador de risco.

4. Riscos e trade-offs

- Cláusulas de make-whole – liquidação antecipada de debêntures pode exigir prêmio.

- Fees de originação – custo de emissão (coordenador, advisors, rating) pode chegar a 2,0 % do novo volume.

- Garantias adicionais – bancos podem pedir alienação fiduciária ou sale-leaseback.

- Arquitetura fiscal – alongar prazo sem reduzir taxa pode elevar despesa financeira nominal e reduzir escudo fiscal se empresa opera no lucro real.

5. Principais instrumentos de alongamento

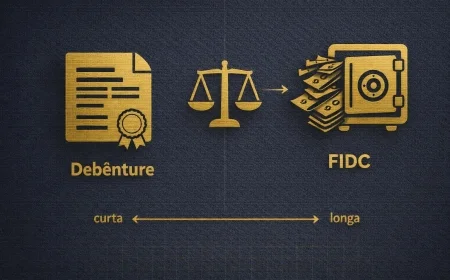

5.1 Debêntures “troca” (exchange offer)

Emissão de novas debêntures com vencimento alongado; recursos são usados para cancelar série curta via tender offer.

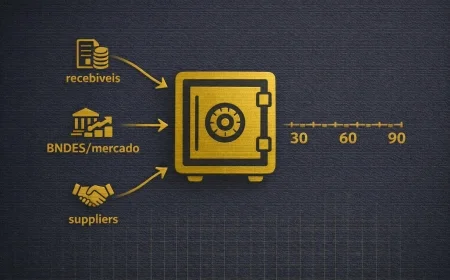

5.2 BNDES “Finem alongado”

Linha FINEM permite amortização até 120 meses, carência de 30; útil para substituir ACC/ACE ou NCE de 24 meses.

5.3 Term Loan bancário com garantia real

Bancos privados oferecem term loan de 60–84 meses mediante colateral (estoque, máquinas, imóveis).

5.4 Securitização de recebíveis (FIDC, CRI, CRA)

Transformar fluxo de recebíveis em captação de 5–7 anos, aliviando necessidade de capital de giro bancário.

6. Roadmap operacional (0–120 dias)

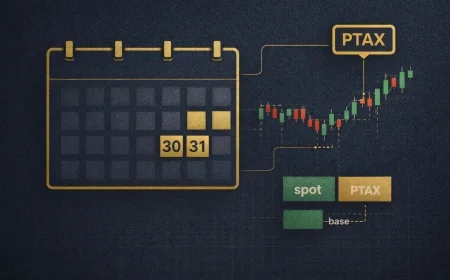

- Mapear curva de vencimento – planilhar dívidas por mês e rankear cost-to-carry.

- Modelar cenários – simular custos em CDI base, CDI –50 bp e CDI +100 bp.

- Selecionar instrumento – debênture, BNDES, FIDC etc.

- Mandato / term sheet – negociar taxa indicativa, prazo e covenants.

- Due diligence – jurídico, contábil, rating, lastro de garantias.

- Documentação – escritura, aditivo, registro.

- Liq. & pré-pagamento – liquida dívida antiga, baixa garantias, atualiza covenants.

7. Estudo de caso: Varejista Delta (fictício)

Perfil: receita R$ 2,1 bi, margem EBITDA 11 %, dívidas: capital de giro R$ 420 mi (CDI+6 % a.a., prazo 24 m); debênture 2ª série R$ 250 mi (IPCA+7 %, prazo 18 m).

Antes do alongamento

- Prazo médio ponderado (average debt maturity) 2,7 anos.

- Debt/EBITDA 3,4 ×; DSCR 1,3 ×.

- Amortizações 12 meses seguintes: R$ 310 mi.

Estratégia de alongamento

- Emissão de debênture ESG R$ 550 mi, IPCA+4,3 %, prazo 7 anos, 2 anos de carência.

- Liquidação antecipada do capital de giro (fee 2 %) e da debênture curta (make-whole 1,5 %).

- Nova garantia: alienação fiduciária de 4 lojas estrategicamente localizadas (LTV 45 %).

Resultados

- CET médio caiu de 19,8 % para 13,6 %.

- Prazo médio subiu para 5,1 anos.

- Amortizações próximos 12 m recuaram a R$ 58 mi.

- DSCR projetado: 2,0 ×. Rating interno passou de BB+ para BBB-.

- Fluxo de caixa livre liberado: R$ 62 mi/ano, usado para acelerar expansão de e-commerce.

8. Métricas-chave para monitorar

O CFO deve acompanhar:

- WaCD (Weighted Average Cost of Debt)

- ADM (Average Debt Maturity)

- Rollover ratio (dívida vencendo ÷ dívida total)

- Interest Cover (EBIT/Desp. financeira)

- LCR (Liquid Coverage Ratio – caixa ÷ amortizações 12 m)

9. Checklist do CFO antes de alongar

- Mapeou vencimentos detalhadamente em heat map mensal?

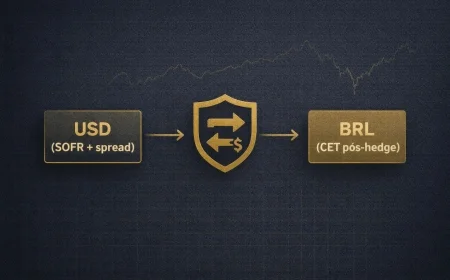

- Simulou cenários de CDI, IPCA e câmbio?

- Validou garantias disponíveis (imóveis, recebíveis, estoque)?

- Considerou impacto IFRS 9/IFRS 16 e rating?

- Reviu cláusulas de make-whole e vencimento antecipado?

- Calculou taxas de origination versus savings?

- Preparou comunicação para acionistas e credores?

10. Conclusão: alongar é gestão de risco, não “folga fácil”

O alongamento de dívida não é apenas refinanciar; é estratégia de gestão de riscos que sincroniza o passivo com a capacidade de geração de caixa da empresa. Feito de forma disciplinada, ele reduz custos, melhora indicadores, turbina rating e liberta recursos para crescimento. Ignorado, expõe a companhia a refinanciamentos caros e corridas bancárias nos ciclos de estresse. Use o checklist, execute o roadmap e conte com a Aurum AI da GX Capital para modelar cenários em tempo real.

➜ Simular alongamento de dívida agora

ou conversar com nossos especialistas em 24 h úteis.

Arquivos

Qual é a Sua Reação?

Like

0

Like

0

Não Curtir

0

Não Curtir

0

Love

0

Love

0

Engraçado

0

Engraçado

0

Irritado

0

Irritado

0

Triste

0

Triste

0

Uau

0

Uau

0